一般的に消費税の確定申告は年1回、中間申告は前年に納付した消費税額によって必要な回数が決められています。

普通に考えると、申告回数は少ないほど業務の負担も減りメリットがあります。

ただし、常に消費税の還付を受けているケースでは、申告回数を増やすメリットもあります。

確定申告は課税期間ごと

消費税の納税義務がある場合には、課税期間ごとに確定申告しなければなりません。

通常の場合、課税期間とは

・個人事業者の場合:暦年(1月1日〜12月31日)

・法人の場合:事業年度

と定められています。

法人の多くが事業年度は1年だと思われますので、個人でも法人でも1年に1回、消費税の確定申告をすることになります。

また、前課税期間に納付した消費税額の大きさ次第で、中間申告をしなければなりません。

なお、前年の消費税額(地方消費税を除く)が48万円以下の場合には中間申告が不要になります(任意で中間申告することはできますが)。

課税期間を短縮するメリットがあるケース

上で書いた課税期間(暦年または事業年度)は原則的な期間ですが、課税期間を短縮することが可能です。

具体的には、個人でも法人でも1ヶ月または3ヶ月を課税期間として、その課税期間ごとに確定申告をするという方法を選択することができます。

確定申告では、その課税期間で納付すべき消費税額を計算するため、規模の大小を問わずそれなりに手間もかかります。

普通に考えるとわざわざ手間がかかる確定申告の回数を増やすメリットはあまりありませんが、消費税の還付を受けているケースでは、キャッシュの面でメリットがでてきます。

輸出取引が多い場合などには、確定申告で消費税の還付を受けるケースがあると思われます。

この場合、何もしなければ年に1回消費税の確定申告をして還付を受けることになります。

もし仮に課税期間を3ヶ月に短縮した場合、3ヶ月ごとに確定申告をする必要はありますが、3ヶ月ごとに消費税の還付を受けることができます。

還付を受ける金額がそれなりであれば、資金繰りの面でメリットがあるケースも多いのではないでしょうか。

必要な手続き

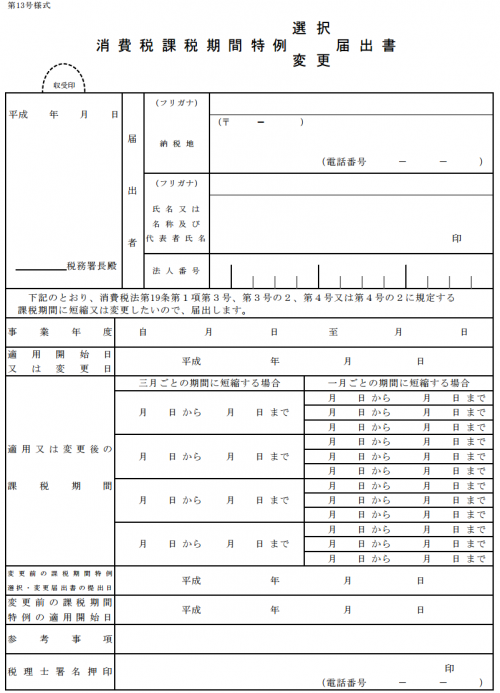

課税期間を短縮する場合には、「消費税課税期間特例選択・変更届出書」を税務署に提出する必要があります。

なお、この届出書は、適用を受けようとする課税期間が始まる日の前日までに届け出る必要があります。

もしも消費税の還付を年に1回だけ受けているという場合、課税期間の短縮による「資金繰り上のメリット」と「申告回数が増えるというデメリット」を比較してみても良いのではないでしょうか。

ーーーーーーーーーーーーーーーーーーーーーーーーーーー

【編集後記】

自分自身の状況が状況だけに、参加を取りやめようと思っていた企業対抗ゴルフですが、他に参加者もなく、とりあえず参加することになりそうです。

一度切れてしまった気持ちを盛り返せるのかどうか、微妙ではありますが。

【昨日の1日1新】

*「1日1新」とは→詳細はこちら

ドトールコーヒー 上野浅草通り店

上野駅エキュート

某定食屋さん