売上や仕入の計上、経費の精算など、経理処理をするときに注意すべきことの1つが「期ずれ」「月ずれ」を防ぐことです。

目次

「期ずれ」「月ずれ」とは?

「期ずれ」「月ずれ」という言葉は、経理担当者がよく使う言葉です。

当たり前に使ってしまいがちですが、それほど一般的とも言えません。

期ずれ、月ずれというのは、文字通り、

・期ずれ・・・期がずれて計上すること

・月ずれ・・・月がずれて計上すること

です。

「何とずれているのか?」と言えば、「本来計上すべきタイミング(期・月)」とずれているということになります。

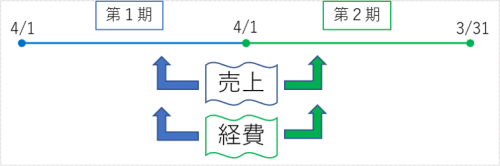

*本来計上すべき期に売上、仕入、経費等を計上していない=>期ずれ

例えば、本来、第1期に計上すべき売上を第2期に計上してしまった、というのが「期ずれ」です。

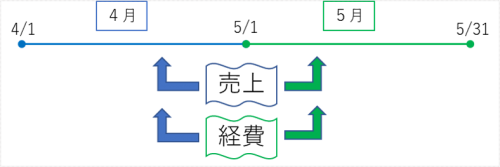

*本来計上すべき月に売上、仕入、経費等を計上していない=>月ずれ

例えば、本来、4月に計上すべき売上を5月に計上してしまった、というのが「月ずれ」です。

税金を計算するときに「期ずれ」が問題になる理由

このような「期ずれ」「月ずれ」があっても、

翌期や翌月に計上しているんだから問題ないんじゃないの?

という感覚を持っている人も多いかもしれません。

この「ずれ」の一番の問題は、「ある期間(期や月)の損益情報が正しくなくなってしまう」ということです。

「月」の損益情報であれば、対外的な数値につながらないことが多いので、社内で把握していれば問題ないケースも多いです。

ただ、『「期」の損益情報が正しくない』ということは、決算書や税金計算も正しくなくなってしまうことを意味しています。

税金計算をするときに「期ずれ」が問題になるのは、例えば次のようなケースです。

売上を翌期に計上

例えば、「自社から商品を出荷した日」に売上計上すると決めている商品があるとします。

この商品を第1期の期末日3月31日に出荷して、お客さんへの納品日が第2期の4月1日だった場合、決めているルールに従えば、第1期分の売上として計上しなければいけません。

ところが、第1期ではなく「納品した日(第2期の4月1日)」に売上計上してしまったとします。

そうすると、第1期に計上すべきだった売上が第2期にずれてしまうわけですから、

「第1期の売上(売上に伴う利益も)が過少に計上されている」

という状態になるわけです。

結果として、利益をベースに計算する法人税等も過少になってしまうことになります。

経費の前倒し計上

上の表で、例えば、4月に行われる展示会の費用を3月に支払った場合で考えてみます。

展示会費用として費用計上できるのは、実際に展示会が行われる4月(第2期)です。

ところが、これを支払った3月(第1期)に経費として計上してしまったとします。

そうすると、第2期の経費を前倒しして第1期の経費にしてしまうわけですから

「第1期の経費が過大に計上されている」

という状態になるわけです。

結果として、利益をベースに計算する法人税等が過少になってしまうことになります。

これらはほんの一例ですが、計上すべきタイミングで計上していない「期ずれ」によって、納付する税額が変わってしまうことになるため、税務上、問題になるわけです。

2期通算で見れば一緒では?という疑問

この期ずれの問題ですが、第1期と第2期でずれているものの、2期を通算したら一緒じゃない?という疑問もわいてきます。

確かに通算すれば同じという見方はできます。

例えば、第1期〜第3期までの期間の税務調査が第4期に入った場合、税務調査では第1期と第2期で通算してチャラ、として認められることが多いでしょう。

では、第1期に関する税務調査が第2期に入った場合(現実的かどうかは別として)はどうでしょうか?

対象は第1期ですから、通算することはできず、税務調査で指摘を受けて追加税額や過少申告加算税などが課されてしまうことになります。

また税務には時効というものがあり、一定期間を過ぎると、税金を取り戻すための手続きが取れなくなってしまうことがあります。

例えば、税務調査で期ずれを指摘され、

・第2期の税額:増

・第1期の税額:減

だったとします。

通算すれば増減が相殺されてチャラですが、税務の時効により第1期分については取り戻すための手続きが取れない場合、相殺できなくなり、第2分の税金を払って終わり、となってしまう可能性もあります。

このように必ずしも通算、相殺できるとは限らないので、しっかりと「期ずれ」を防ぐという意識が大切になります。

「期ずれ」を防ぐための第一歩は、ルールを明確にして「月ずれ」を意識すること

この「期ずれ」を防ぐためには、まず「いつ計上すべきか」のルールを明確にしておくことが大前提になります。

・いつ売上を計上するのか?

・いつ仕入を計上するのか?

・いつ経費を計上するのか?

特に売上や仕入については、一般的に許容されるルールの中で、自社の事業や商品の特性に合わせて計上基準を定めておくこと、その計上基準を正しく理解することが必要です。

そのことは大前提としたうえで、「期ずれ」を防ぐには「月ずれ」を意識して、「月ずれ」を防ぐ意識が大切です。

税務上、会計上とも、「月ずれ」しても「期ずれ」さえ防げば、最終的な数値に影響はありません。

月ずれも2ヶ月で通算すればチャラなので。

ただし、普段の月は「月ずれ」は意識せず、決算のときだけ「期ずれ」を意識するというのは、難しいのではないでしょうか。

経理担当者は意識していても、忙しく飛び回っている営業マンがそこまで意識できるかといえば、厳しいのではないかなと。

出張旅費精算が翌月にずれてしまうこともあるでしょう。

だからこそ、普段の何もない月から「月ずれ」を防ごうという意識を植えつけておくことが必要なのだと感じています。

なお、「期ずれ」というとなんとなく軽いイメージがあるらしく、以前の税務調査では「どうせ期ずれだから会社側も受け入れるでしょ?」的な雰囲気を調査官から感じたことがありました。意味不明なのですが。。。

また、意図的な「期ずれ」は絶対にNGです。

その「期ずれ」に仮装隠蔽があれば重加算税が課されるリスクもありますので、軽く考えず、しっかりと処理しておくことが必要です。

【編集後記】

この週末は20年ぶりくらいに別府、阿蘇に行ってきました。

懐かしく感じる場所もあれば、まったく記憶に残っていなかった(当時はなかった?)場所もあり、楽しくリフレッシュすることができました。

それにしても外国人の観光客がものすごく多くて、びっくりしました。

どこも同じですね。

【昨日の1日1新】

*「1日1新」とは→詳細はこちら

サントリー天然水 PREMIUM MORNING TEA 白桃